美股股指期货持续下跌 年初的恶性抛售可能会重现

2021-11-26 15:37:43 来源:东方财富研究中心 小 中

美股股指期货持续下跌,截至发稿,道指期货跌2%,标普500指数期货跌1.75%,纳指期货跌1.12%。

布伦特原油期货跌幅扩大至3%,报79.75美元/桶。

相关报道

美股这一指标创下低点 年初的恶性抛售可能会重现

在新冠疫情爆发的前几年,看涨期权的交易量通常占纽约证交所日交易量的15%,这是比较正常的投机水平。

2020年时看涨期权的买入量出现爆炸式的增长,以5日均线为参考,纽约证交所看涨期权的交易量超过了总交易量的60%。

尽管今年股市表现良好,许多指数的涨幅都达到了两位数,但还是有一部分板块的表现不太好,特别是科技股,或者是说少部分的科技股表现相当糟糕。

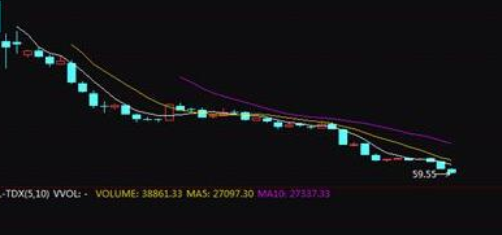

这些非盈利科技股和看涨期权交易量到底有什么关系呢?从下图可以看到,高盛的非盈利科技指数与标普500指数之比和期权交易量的走势颇为接近。

当投资者买入某只股票的看涨期权时,做市商就必须通过买入标的股票来对冲风险,就是这种良性的循环带动股价不断上涨。但当美国结束了一周的假期过后,买入看涨期权的交易量还会继续保持吗?

在今年2至5月,高盛非盈利科技指数的下跌导致看涨期权交易量的下降,而这种抛售又反过来导致高盛非盈利科技指数暴跌了40%。Steven Vannelli表示,鉴于非盈利性科技公司与标普500指数之比创下了新的相对低点,未来看涨期权交易量可能会因此变得像2月至5月那样,促使非盈利性科技公司股票进入一个恶性的抛售周期。

SpotGamma警告,由于假期的到来,市场将因流动性不足而出现相当剧烈的波动,投资者应该注意到隐含波动率衰退(即vanna交易)可能会压低期权的买入价,导致标普500指数收在4700下方。如果价格继续下破4670点,那么投资者就更加应该谨慎,特别是隐含波动率(即VIX)急剧上升时,这意味着看跌期权的买入量将爆发。

相关文章

资讯

关注

营业执照公示信息

营业执照公示信息